行业变革来袭,城燃企业的钱不那么好赚了

城镇燃气工程安装收费的利润率不得超过10%——这仍是燃气公司目前重要的利润来源。

记者 |彭强

“合理确定城镇燃气工程安装收费标准……原则上成本利润率不得超过10%,现行收费标准偏高的要及时降低。”

7月初国家发改委等三部委联合印发的《关于规范城镇燃气工程安装收费的指导意见》(下称《指导意见》)中出现的这句话,将降费的矛头对准了城镇燃气企业(下称城燃企业)。

作为城燃企业的重要收入来源,燃气工程安装费在各地的规定、名称不同,收费标准也不同,通常被称作初装费、接驳费等。此前,这部分收费因太贵屡被消费者投诉。

在呼吁降低该相关收费的声浪中,全国多地已相继出台相关政策。

去年10月,市场已传出限制接驳业务最高利润率、要求下调天然气接驳费30%的消息。随后重庆建议取消燃气初装费,燃气相关概念股股先后两次暴跌。

今年4月12日,发改委等三部委推出《指导意见》的征求意见稿;4月16日,三部委在湖南组织召开相关调研座谈会。消息传出,港股多家燃气公司股价应声下跌3%-6%。

本次《指导意见》推出后,燃气港股集体大涨。

中金报告指出,市场对于接驳费的调整已有多年预期,官方意见落地后,消除了较大的不确定性,对全行业有积极作用。

但从各家城燃企业的财报数据看,该政策的出台,让它们今后的日子过得不那么轻松了。

接驳费受压

《指导意见》的出台是为了规范燃气接驳行为,取消违规收费,切实降低终端用户的使用成本。

在燃气安装过程中,还存在部分企业利用市场优势强制服务并收费,收费标准过高,且存在限制竞争等问题,加重了用户负担。

深圳博轶咨询有限公司总经理杨常新对界面新闻表示,该政策也是“三去一降一补”的重要组成部分,为降低不合理收费,降低实体经济负担。

除了限制城燃企业的利润率,《指导意见》明确了城镇燃气工程安装费的定义和内涵。具体是指,为保障用户通气,相关企业提供建筑区划红线内燃气工程勘察、设计、施工、监理、验收等服务而收取的与工程建设相关的服务费和材料费等费用。

这规范了燃气工程安装费的收取范围,也限制了此前部分燃气企业开设的明目繁多的收费项目。

华润燃气(01193.HK)、新奥能源(02688.HK)、中国燃气(00384.HK)、昆仑能源(00135.HK)和港华燃气(01083.HK)并称为中国“燃气五虎”,是国内燃气企业的头部力量。

界面新闻查阅上述公司财报发现,除昆仑能源外,接驳费仍是目前其余四家燃气公司的重要利润来源。

以华润燃气为例,2018年实现营收511.65亿港元,其中燃气接驳板块业务营收99.42亿港元,约占总营收的19.4%;该板块涉及的毛利为41.31亿港元,占毛利总和的43.4%。

华润燃气去年整体毛利率为26.6%,较上年减少3.3%。

华润燃气称毛利率减少的主要原因是:毛利率较低的天然气销售营收占比由73%升至78.6%,接驳费业务的营收占比由22.4%下降至19.4%。

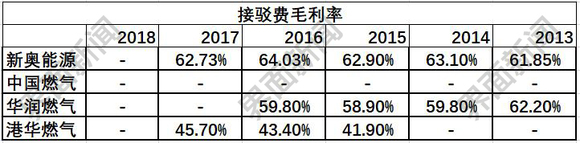

2016年年报显示,华润燃气的接驳费毛利率达59.8%,远高于燃气销售业务。当年,该公司的燃气销售毛利率为27.2%,整体毛利率为34%。2017和2018年报中,华润燃气未公开接驳费板块的毛利率。

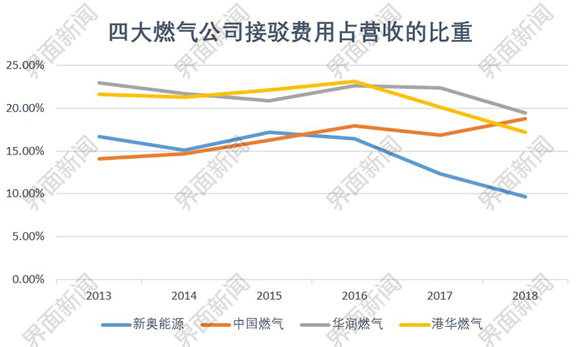

据界面新闻统计,目前,华润燃气、中国燃气和港华燃气的接驳费用在总营收中占比维持在15%-20%左右,新奥能源已降至约10%。除中国燃气外,另三家的接驳费用在总营收中的比重整体呈下降趋势。

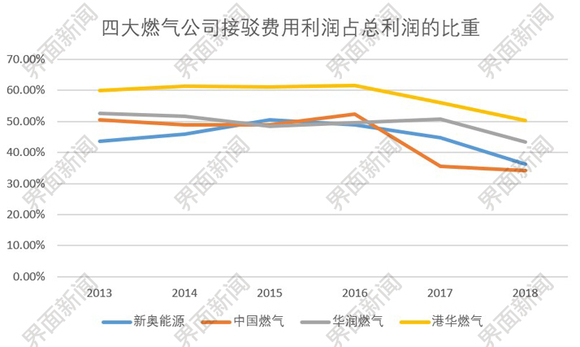

接驳费营收比重占比降低,但利润贡献率仍然较大,这主要因为接驳业务的高毛利率。据方正证券研究所统计,这四大公司的接驳费毛利率高达40%-60%。

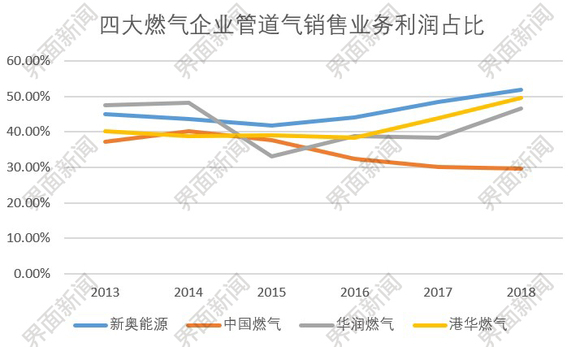

从各家财报上的毛利数据看,上述四家公司的接驳费毛利在总利润中的占比整体也在下降,但仍高达35%-50%。

如今,工程安装成本利润率被限制在不超过10%,势必会影响城燃企业的利润。

数据来源:上市公司财报 制图:界面新闻

数据来源:上市公司财报 制图:界面新闻 数据来源:上市公司财报 制图:界面新闻

数据来源:上市公司财报 制图:界面新闻 数据来源: WIND、方正证券研究所

数据来源: WIND、方正证券研究所

更大的冲击

城燃企业面临的市场冲击,并不只有初装费利润率被限制。

随着房地产行业在近几年进入中低速发展期,新建商品房数量增速放缓,各大燃气巨头接驳业务的市场扩张,也面临巨大压力。

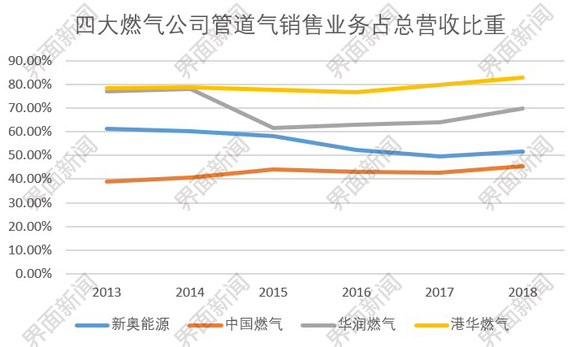

目前,多家燃气企业的管道气收入比重在逐年增加。与接驳费低营收占比、高毛利占比相对应的是,管道燃气销售的营收占比虽高,但毛利占比很低。

据界面新闻梳理的数据显示,新奥燃气、华润燃气、港华燃气的管道气销售业务占总营收的比重目前在45%-80%左右,但管道气销售业务的利润占比仅为30%-50%。

数据来源:上市公司财报 制图:界面新闻

数据来源:上市公司财报 制图:界面新闻 数据来源:上市公司财报 制图:界面新闻

数据来源:上市公司财报 制图:界面新闻

“城市管道燃气行业投资规模大,维护费用高,建设周期长,用户增长和用气量提升都较为缓慢,在居民气价格倒挂和天然气价格未改革到位的情况下,单靠天然气销售业务带来的利润,企业恐怕难以为继。”杨常新表示。

目前,国内天然气资源基本上由中国石油天然气集团有限公司(下称中石油)、中国石油化工集团有限公司(下称中石化)和中国海洋石油集团有限公司三家央企掌控,城燃企业在气源方面缺乏足够的议价权。

在终端消费层面,民用气价的调整要经过听证会等程序,工商气价的调整也需地方有关部门审批,气价调整也受到限制。

2018年4月,为了加强天然气产供储销运体系建设,国家发改委、国家能源局出台了《关于加快储气设施建设和完善储气调峰辅助服务市场机制的意见》,要求到2020年,城燃企业形成不低于其年用气量5%的储气能力。

按照这一国家“储调新政”要求,城燃企业要自建储气调峰设施,但巨大的投资成本无法有效传导至终端,中小城燃企业陷入两难。

在行业规范和政策压力下,城燃企业还面临着城市燃气经营权的激烈争夺。

以中石油、中石化为首的上游势力,逐渐向产业中下游渗透,以期打开燃气终端消费市场。大小燃气公司围绕燃气经营权的诉讼官司屡见报端。

2017年,中石化成立长城燃气,正式进军燃气终端市场。

在工业用户方面,城燃企业还面临着各地热电公司、综合能源提供商的变相竞争。中国广核集团、中国葛洲坝集团公司、深圳能源集团股份有限公司等发电能源企业也相继成立天然气业务板块,跨界城燃行业。

作为“燃气五虎”中的昆仑能源,是唯一一家未将接驳费作为主营业务之一企业,它的焦虑来自于政策改变。

目前,国家油气管网公司的成立会对其造成怎样的影响,仍是未知之数。净资产收益率约为7.6%的管道板块,在昆仑能源资产中占比巨大,是该公司最盈利的业务之一。该板块将被剥离,必然促使中石油寻找新的利润增长点。

7月18日,金鸿控股(000669.SZ)发布公告称,计划向中石油昆仑燃气有限公司出售旗下17家城燃公司股份,其中11家为100%出清。

转型与突围

据界面新闻了解,上述《指导意见》尚未在各省市正式落地。

如何切实减少终端用户的使用成本、促进市场公平竞争,同时保留合适的经营利益,推动城燃企业健康良性发展,成为行业从业者和地方监管部门需要解决的一大问题。

“新用户增长日趋乏力,点供、直供等方式也在冲击城市管网的市场。政策与市场的双重压力下,城燃企业自身需要调整经营政策。“陕西省燃气设计院院长郭宗华对界面新闻表示。

在杨常新看来,合理地确定燃气安装工程的利润,除降低用户成本外,实际上也有助于维持城燃企业健康的经营利润,促进企业转型发展。

国信证券的研究报告认为,优质的城燃企业凭借管理优势和规模优势,完全可以获得超出市场平均水平的利润率空间,主要城燃公司成本利润率不存在大幅压缩的风险,维持此前关于城然接驳费每年温和下滑2%-3%的预判。

传统的城燃企业也在进行新的突围与转型。

一位燃气企业内部人士对界面新闻表示,多家城燃企业已开始了多元化业务的尝试,试图尽量减少对“接驳费”的依赖,增大天然气销售的比重,开展各项延伸业务。

在2017年年报中,新奥能源表示,天然气销售规模日益扩大,加上此前部署的能源贸易及综合能源等业务板块的协同效应,为公司创造了更大的回报。

除了厨房家装、保险销售等业务外,各大燃气企业也都拥有自己的燃气灶具品牌,例如港华燃气的港华紫荆、华润燃气的百尊以及中国燃气的中燃宝等。

此外,电商业务也成为各家企业布局的热点。例如,港华燃气的“名气家”、新奥燃气的“e城e家”、中国燃气的“中燃慧生活”等电商平台,正在为它们的用户提供服务。

评论

已有条评论